相続・財産管理

相続は早期の準備が肝心

相続はいつ起こるかわかりませんのであらかじめしっかりと準備しておくことが肝要です。「何を優先するか」によって課題解決の答えは変わってきます。一緒に答えを見つけて、解決策を実行していきましょう。

相続対策の検討・実行とそれに伴う税務申告の他、財産管理業務を提供いたします

相続対策の検討・実行、相続税申告

企業経営者にとって最大の財産は自社の株式であると思われます。非上場会社の株式は、M&Aの実行以外での譲渡が困難である一方、相続時の評価方法は税法等によって定められています。このため資金的裏付けのない評価により、多額の相続税納付を求められる可能性があり、会社存続が難しくなるケースも発生します。

こうした最悪の事態を防ぐためにも事前の相続対策が必要となります。当事務所では保有されている資産の内容や関係者をとりまく状況により、適切な相続対策をご提案し、その実行フェーズまで支援いたします。対策には長期に亘る期間を必要とする場合もあるため、早めに検討を行うことが必要です。

相続税申告に至るまで併せてサポートいたします。

遺言サポート

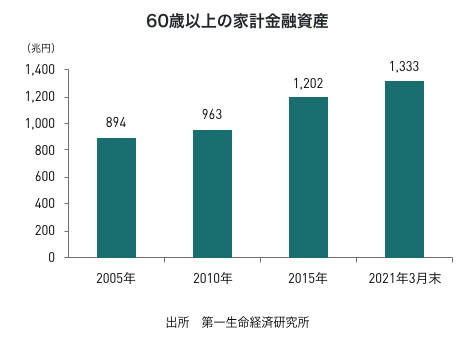

個人の金融資産2,000兆円のうち、60歳以上のひとがその6割超にあたる1,333兆円を保有しているという統計があります。

資産価格の高騰と相続税課税強化により、相続税負担がより多くの世帯に広がっています。相続税は残された遺族の負担であるとはいえ、被相続人が突然お亡くなりになることによって遺族が混乱し、“争続”に陥ってしまうケースが増えています。

こうした事態を避けるためにも、生前にご自分の意思としての遺言を残しておく必要があります。遺言書は遺言者の想いを遺族に伝え、争いを未然に防止する効果があるのです。

当事務所では相続後の納税資金負担も考慮した財産配分のご相談、遺言書の作成から、遺言執行についてもお手伝いいたします。

財産管理

事業の成功、株式譲渡、相続等により財産を積み上げた後、それを後の世代にどのように残していくかが問題となります。

「相続対策」や「遺言」は次の世代にどのように分配し、税の負担を準備することです。

より長い目で、さらに次の世代に資産を継承していくことを考えた場合、更なる準備が必要となります。

海外の富裕層の間では、資産を守りながら殖やし、長期に亘って継承していくための「ファミリー・オフィス」を設置して管理する手法が浸透しています。

ファミリー・オフィスとは

- オーナーファミリーの資産を管理し、次世代への円滑な承継をお手伝いする組織・チームです

- オーナーファミリーが抱える様々な問題をワンストップで解決し、最善を尽くすことを責務とします

- 海外では広く普及している概念です

ファミリーオフィスに係る当事務所のサービス概要は下記の通りです。

当事務所はお客様毎個別の事情をもとに課題に対する解決策を立案、各専門家チームとともにオーダーメイドで対応することが可能です。

ファミリー・オフィスの設立支援

- ファミリー・オフィスの設計・具体的設立手続に係るサポート

ファイナンシャルプランニング

- 全般的財務状況の評価

- 投資目的・ポリシーの設定

- リスクプロファイルと投資方針・資産配分の決定

- 流動性管理

資産管理支援

- 資産保護に係る分析・計画立案

- 資産管理計画執行に係る実務支援

予算・実績管理

- パフォーマンスレポートによる資産管理状況報告

- 次年度以降管理方針の検討

税務・法務アドバイス

(注)上記サービス概要には弁護士等協業専門家の行う業務を含んでおります。当事務所は金融商品取引法の規制対象となる投資助言・代理業務等を行いません